Werbung wirkt – Mediadaten und Anzeigenpreise

Tageskarte ist die reichweitenstärkste Nachrichten-Webseite für Hoteliers und Gastronomen

Mit Tageskarte erreichen Werbetreibende Entscheider aus Hotellerie und Gastronomie - jeden Morgen im Newsletter und rund um die Uhr auf einer der meistfrequentierten B2B-Webseiten des Gastgewerbes.

Die Webseite www.tageskarte.io verzeichnete ivw-geprüft bestädig über 200.000 Seitenaufrufe.

Der Tageskarte-Newsletter wird täglich an mehr als 14.000 echte Abonnenten (nicht Empfänger) verschickt.

Öffnungsrate 40-46 Prozent.

Unseren Social Media-Kanälen zählen über 20.000 Fans, Follower oder Kontakte.

Eva Lebherz bringt Ihre Anzeigen und Botschaften online.

Werben im Newsletter

Textanzeige mit oder ohne Bild (400 Zeichen inkl. Überschrift)

- Einmaliger Versand: 499 Euro

- Eine Woche (6x) 2.490 Euro.

- Ein Monat (ca. 22x) 6.049 Euro

Banner Medium-Rectangle: 300 x 250 px

- Einmaliger Versand: 499 Euro

- Eine Woche (6x) 2.490 Euro.

- Ein Monat (ca. 24x) 6.049 Euro

(Im Newsletter werden Bild-Formate (PNG und JPEG) unterstützt

Webseite und Newsletter kombiniert

Kombi-Textanzeige mit oder ohne Bild (400 Zeichen inkl. Überschrift)

- Einmaliger Versand im Newsletter

- Eine Woche auf der Webseite (In einer Rotation mit anderen Anzeigen auf der Homepage auf den Rubrikenseiten und angehängt an jeden Artikel)

699 Euro

Banner Medium-Rectangle: 300 x 250 px

- Einmaliger Versand im Newsletter

- Eine Woche auf der Webseite (In einer Rotation mit anderen Anzeigen auf der Homepage auf den Rubrikenseiten. Auf der Webseite werden Bild-Formate (PNG/JPEG/animiertes GIF), iFrame-Einbindung sowie HTML-Code unterstützt. Im Newsletter PNG und JPEG)

699 Euro

Weitere Kombiangebote nach Absprache

Pressemitteilungen

- Präsentation Ihrer Nachricht als redaktioneller Artikel auf www.tageskarte.io

- Artikel bleibt ohne zeitliche Begrenzung auf dem Portal

- Artikel werden in der Regel zu News bei Google (Tageskarte ist News-Partner der Suchmaschine) und erhalten dadurch besondere Sichtbarkeit

- Platzierung eines wertvollen Backlinks zu Ihrer Website auf Tageskarte.io

- Veröffentlichung mit Foto oder Grafik

- Einmaliger Versand mit Headline, Bild, Teaser und Link auf den Artikel in unseren Newsletter

- Kennzeichnung der Publikation als Presseinformation

Zu einem Preis von 498 Euro netto

Stellenanzeigen: Tausende Mitarbeiter jeden Tag ansprechen

Top 5 Jobs

15.000 potenzielle Mitarbeiter mit dem Tageskarte-Newsletter direkt anschreiben

Bis zu 5000 Leser am Tag auf der Webseite erreichen

Der Tageskarte-Newsletter geht jeden Morgen an 15.000 echte Abonnenten. Öffnungsrate 42 Prozent. Die Webseite zählt zu den reichweitenstärksten der Branche und zählt 200.000 Visits pro Monat. Tageskarte verleiht Ihrer Stellenanzeige über die Platzierung als Top 5 Job jetzt den zusätzlichen Schwung.

Gastbeiträge, Interviews, Editorials

Angebot Editorial/Gastbeitrag/Interview:

- Die Einstellung eines Artikels auf unserer Webseite, der dort infinitiv steht

- Meist besondere Sichtbarkeit des Gastbeitrags bei Google, da „Tageskarte“ dort als Nachrichtenseite gelistet ist.

- Bis zu 6 Bilder und ein Video können zusätzlich zum Artikel verbaut werden

- Zweifacher Versand im Newsletter

- Mehrfache Backlinks in Ihre Richtung

Zu einem Preis von 1.499 Euro netto pro Text.

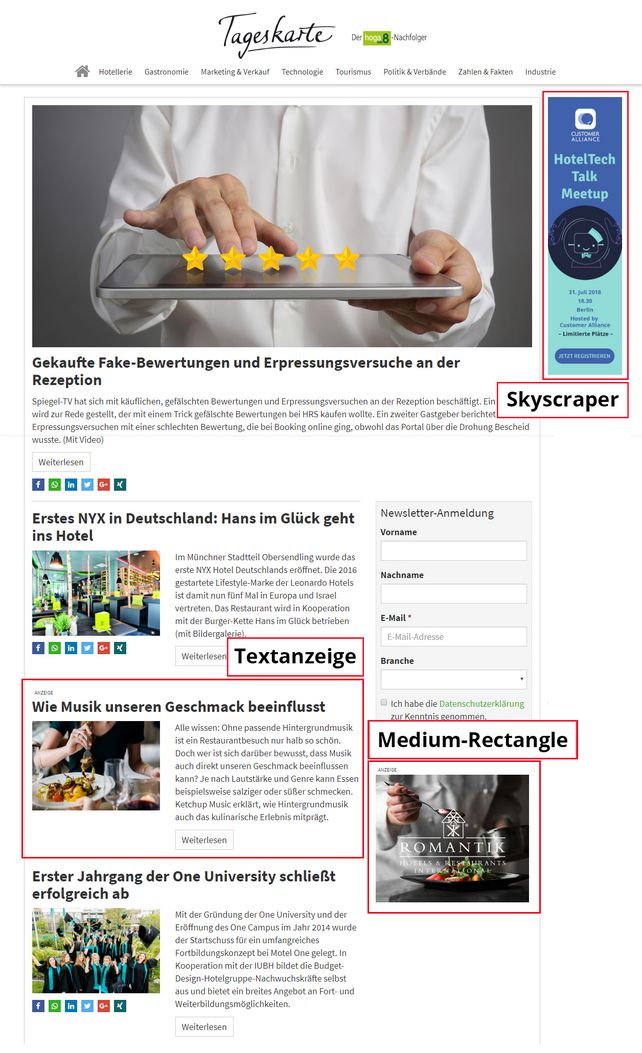

Werben auf der Webseite

Textanzeige mit oder ohne Bild

In einer Rotation mit anderen Anzeigen auf der Homepage auf den Rubrikenseiten und angehängt an jeden Artikel)

- Eine Woche: 549 Euro

- Zwei Wochen: 999 Euro

- Ein Monat: 1.799 Euro

Textanzeige mit Video

- Eine Woche: 549 Euro

- Zwei Wochen: 999 Euro

- Ein Monat: 1.799 Euro

Banner Medium-Rectangle: 300 x 250 px

- Eine Woche: 549 Euro

- Zwei Wochen: 999 Euro

- Ein Monat: 1.799 Euro (In einer Rotation mit anderen Anzeigen auf der Homepage auf den Rubrikenseiten. Auf der Webseite werden Bild-Formate (PNG/JPEG/animiertes GIF), iFrame-Einbindung sowie HTML-Code unterstützt.)

Banner Skyscraper (seitlicher Banner): 120 bis max. 160 x 600 px

- Eine Woche: 699 Euro

- Zwei Wochen: 1.299 Euro

- Ein Monat: 1.999 Euro (In einer Rotation mit anderen Anzeigen auf der Homepage auf den Rubrikenseiten. Auf der Webseite werden Bild-Formate (PNG/JPEG/animiertes GIF), iFrame-Einbindung sowie HTML-Code unterstützt.)

Unsere Webseite wird auch über die Business Advertising GmbH vermarket:

Business Advertising GmbH

Tersteegenstr. 30

40474 Düseldorf

http://www.businessad.de

werbung@businessad.de

Tel: 0211/179347-50

Fax: 0211/179347-57