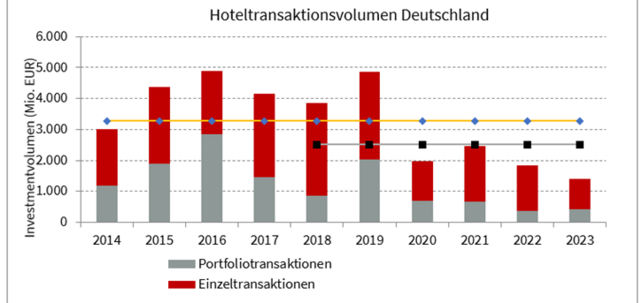

Der deutsche Hotelinvestmentmarkt hat nach einem sehr verhaltenen Jahr 2023 im letzten Quartal doch noch einen Endspurt hingelegt und mit einem Transaktionsvolumen von 1,4 Milliarden Euro abgeschlossen. In den letzten drei Monaten kam nochmals fast eine Milliarde hinzu, nachdem der Markt nach drei Quartalen noch bei 541 Millionen Euro stand. Insgesamt schließt der deutsche Hotelinvestmentmarkt dadurch 24,5 Prozent unter dem Vorjahreswert von 1,85 Milliarden Euro. Der eigene Fünfjahresschnitt wird um 44 Prozent, der Zehnjahresschnitt sogar um 58 Prozent unterboten. Zuletzt hatte der Markt 2012 mit einem Volumen von 1,2 Milliarden Euro geschlossen.

Heidi Schmidtke, Managing Director der Hotels & Hospitality Group, analysiert: „Das Jahr 2023 auf dem Hotelimmobilienmarkt war zweifellos von Turbulenzen geprägt, begleitet von Unsicherheit und sich ständig wandelnden Herausforderungen. Trotz der Resilienz der Hotelmärkte und ihrer soliden Leistungsergebnisse ist es das schwächste Jahr seit 2012. Dennoch zeigte der Transaktionsmarkt eine gewisse Belebung im vierten Quartal. Hohe Finanzierungskosten, eine schwierige Preisfindung und Inflation hemmten das Geschehen, wodurch hauptsächlich kleinere Einzeltransaktionen stattfanden. Value-Add-Investoren konzentrierten sich auf betreiberfreie Hotels sowie das Budget- und Luxussegment, während Core-Käufer äußerst selektiv agierten.“

Bei den insgesamt 46 Transaktionen – von drei Portfoliodeals und 43 Einzelabschlüsse – setzten die Investoren mit 48 Prozent hauptsächlich auf Value-Add. 21 Transaktionen mit insgesamt 669 Millionen Euro wurden hier verbucht. Dahinter rangieren Core-Transaktionen mit 43 Prozent des Volumens, was 559 Millionen Euro bei 14 Transaktionen entspricht.

Zu den größten Einzeltransaktionen des Jahres 2023 zählten:

- Die Veräußerung des Ferienparks Center Parcs Allgäu an den britischen institutionellen Investor 22 Real Estate durch den französischen institutionellen Investor Batipart im Oktober 2023.

- Der Verkauf des Steigenberger Hotel de Saxe in Dresden, als eines der Objekte aus der TLG-Übernahme durch Aroundtown. Käufer des 4-Sterne Hotels mit 185 Zimmern war die Commerz Real, die das Objekt für den offenen Immobilienfonds Hausinvest erworben hat. Das Objekt wurde kürzlich renoviert und wird langfristig von der Deutschen Hospitality betrieben.

- Die Akquise des neugebauten Leonardo Royal Köln/Bonn Airport vom Entwickler durch den langfristigen Pächter, die Fattal Hotel Group.

Die größten Portfolio-Transaktionen waren:

- Der Verkauf des A&O Portfolios durch TPG an ein Joint Venture der US-Private Equity Investoren Proprium und Stepstone. Das Portfolio umfasst 13 Immobilien, wovon sich zehn in Deutschland befinden. Der Verkauf umfasste zudem die Plattform, die europaweit 39 Häuser betreibt. Davon sind insgesamt 25 Hotels in Deutschland. Weitere Objekte verteilten sich auf Österreich, Italien, Ungarn, Tschechien, Polen, Dänemark, Schottland und die Niederlande.

- Den Erwerb von drei Hotels im Quellness & Golf Resort Bad Griesbach durch den aktuellen Pächter RIMC. Die Hotels sollen im laufenden Betrieb renoviert werden. Eines wird nach der Renovierung unter einem Franchise der Marriott Marke neupositioniert.

Die aktivste Käufergruppe im Jahr 2023 waren institutionelle Investoren mit einem Anteil von 39 Prozent, was 539 Millionen Euro entspricht. Private Equity rangiert mit 30 Prozent (413 Millionen Euro) auf Platz zwei, gefolgt von Hotelbetreibern, die 15 Prozent (211 Millionen Euro) auf sich vereinten.

„Für das Jahr 2024 erwarten wir eine steigende Aktivität auf dem Hotelimmobilienmarkt, auch wenn sie angesichts der herausfordernden wirtschaftlichen und geopolitischen Bedingungen moderat bleiben dürfte. Die Anpassung der Bewertungen, eine weitere Stabilisierung der Inflation, solide Fundamentaldaten der Hotelbranche sowie insolvente Immobilienprojekte werden zu einem Zuwachs an Verkäufen führen. Die Preisfindung zwischen Käufern und Verkäufern hat sich weiter verbessert, da realistischere Erwartungen auf beiden Seiten vorherrschen. Sinkende SWAP-Sätze deuten auf eine leichte Entspannung der Finanzierungskonditionen hin, was ebenfalls zu einer gesteigerten Transaktionsdynamik beitragen dürfte“, analysiert Heidi Schmidtke.

Cushman & Wakefield: 2023 im Tal der Tränen, aber positive Signale für 2024

Die international tätige Immobilienberatung Cushman & Wakefield (C&W) registrierte für das Hotelsegment im Jahr 2023 ein Transaktionsvolumen von insgesamt 1,5 Mrd. Euro. Dies entspricht einem Rückgang im Vergleich zum Vorjahr um rund 23 Prozent und stellt das niedrigste Ergebnis der vergangenen elf Jahre dar. Der Wert des 10-Jahresdurchschnitts wurde um rund 60 Prozent unterschritten. Es handelte sich bei den An- beziehungsweise Verkäufen fast ausschließlich um Einzeltransaktionen. Ihr durchschnittliches Volumen lag bei etwa 20 Mio. Euro.

Mit einem Anteil von rund 60 Prozent am Transaktionsvolumen bildeten Investoren aus Großbritannien die größte Anlegergruppe, dahinter folgten die deutschen mit 35 Prozent und die israelischen mit 5 Prozent.

Institutionelle Investoren waren mit einem Marktanteil von 38 Prozent die aktivste Anlegergruppe. Jedoch liegt die Umsatzbeteiligung weit unterhalb des Niveaus von vor der Zinswende. Auf Private-Equity-Investoren entfielen 36 Prozent und alle sonstigen Anleger wie Hotelbetreiber, Privatinvestoren, Entwickler vereinten 26 Prozent auf sich.

„Das Transaktionsgeschehen beschränkte sich 2023 hauptsächlich auf betreiberfreie Value-Add-Objekte mit Repositionierungspotential. Auf Hotels spezialisierte Private-Equity-Investoren und finanzstarke Hotelbetreiber waren die typische Käuferschaft. Core-Objekte beziehungsweise neuwertige Hotels mit langen Pachtverträgen fanden hingegen nur selten einen Abnehmer. Die Inaktivität der institutionellen Anleger hat in diesem Bereich ein großes Vakuum hinterlassen und letztendlich zu diesem geringen Umsatz geführt“, kommentiert Josef Filser, Head of Hospitality Germany & Austria bei C&W.

Josef Filser zu den Aussichten für den Hotelmarkt: „Obgleich 2023 das schlechteste Jahresergebnis seit 2012 für den Hotelinvestmentmarkt darstellt, gibt es mehrere Anzeichen, die Hoffnung bereiten. Hierfür sprechen die stark fallenden Inflationsraten und erste Anzeichen für sinkende Zinsen sowie die robuste Entwicklung der Hotel-Performance. Zudem sehen wir aktuell eine gewisse Preisstabilisierung, die zu einer erhöhten Sicherheit am Transaktionsmarkt führen wird. Die Talsohle scheint damit allmählich erreicht und die Chancen stehen nicht schlecht, dass wir im Laufe des Jahres eine leichte Wiederbelebung des Marktes erleben werden.“

C&W erwartet, dass Portfoliobereinigungen einiger institutioneller Anleger als Katalysatoren für eine Belebung des Transaktionsmarktes wirken. Hinzukommt die in Anbetracht der Herausforderungen im Bürosektor zunehmende Bereitschaft in alternative Assetklassen wie Hotels zu investieren. Das Gros der Käufer sieht C&W dabei unter opportunistischen Private-Equity-Investoren. Aber auch kapitalstarke Family Offices und Hotelbetreiber werden sich bietende attraktive Einstiegsmöglichkeiten nutzen.