Trotz Corona-Pandemie ist am deutschen Hotel-Immobilien-Markt noch viel Liquidität vorhanden, so dass das Interesse an der Assetklasse Hotels grundsätzlich bleibt. Verändert haben sich einzelne Prioritäten: Ein gut diversifiziertes Hotel-Portfolio ist die Bedingung Nr. 1 für ein weiteres Engagement in der Hotellerie, ebenso wie flexiblere Verträge. Das und mehr zeigt das aktuelle hospitalityInside Investment Barometer2020, das der Fachverlag jeden Herbst gemeinsam mit seinem Kooperationspartner Union Investment durchführt.

Die Umfrage 2020 wurde am 9. Oktober gestartet und endete am 6. November. In diese Zeit fielen Beherbergungsverbote, Absagen von Messen, Stornierungswellen, wachsende Infektionszahlen und der zweite Lockdown. Die gute Nachricht, dass ein Impfstoff gefunden wurde, kam erst danach.

Wie fein der Markt auf die seit März andauernde Ungewissheit in Corona-Zeiten und auf die Diskussionen in der Branche reagiert, zeigen die Antworten zu den beiden Trendfragen, die lauteten: Was sind die wichtigsten Argumente pro Assetklasse 'Hotels'? Und: Die Pipelines schrumpfen! Welche Szenarien sind wahrscheinlich?

In der Krise, welche die Hotelbranche vor Mammut-Aufgaben stellt, kristallisieren sich die Anforderungen und Argumente, die zukünftig für ein Investment in diese Assetklasse sprechen, so klar heraus wie selten zuvor. Eine "gute Diversifizierung innerhalb des Hotel-Portfolios" zählt für 64 Prozent der Befragten zu den wichtigsten Voraussetzungen, um sich auf den Hotelmärkten wieder zu engagieren. "Flexiblere Verträge unter der Berücksichtigung von Upside/Downside-Szenarien" machen 60 Prozent der Befragten zur Bedingung.

Für 46,5 Prozent sind "bonitätsstarke Betreiber" die Voraussetzung, um absehbar wieder in ein Hotelinvestment einzusteigen. Ähnlich stark gewichtet wird die Bedeutung von "neuen Vertragsklauseln für den Fall einer Pandemie" (43,8 Prozent).

Hotelgruppen melden aktuell immer noch Neueröffnungen oder den Start neuer Projekte, die noch vor Corona unterschrieben wurden. Inzwischen schrumpfen die Pipelines jedoch sichtbar.

„Das fast zum Erliegen gekommene Transaktionsgeschehen weist darauf hin, dass noch ein großer Spread zwischen Angebots- und Nachfragepreis besteht. Gleichzeitig hält Corona die Gästenachfrage nach Hotels künstlich zurück, wodurch sich per se die Markterholung verzögert“, sagt Andreas Löcher, Leiter Investment Management Hospitality bei Union Investment.

„Nur moderate Preisabschläge“

Welche Szenarien ergeben sich dadurch? Im Hotel Investment BAROMETER 2020 zeigt sich folgendes Bild: Weit über die Hälfte der Befragten (rund 59 Prozent) hält es für wahrscheinlich, dass Owner-Operator und direkte Pachtverträge an Bedeutung gewinnen werden. Eine ähnlich große Gruppe ist der Ansicht, dass künftig der Markt von eigenkapitalstarken Investoren ("cash-rich companies") bestimmt werden wird: 53,4 Prozent der Befragten trauen nur diesen Akteuren noch Investments zu.

Zwar erwartet nur eine Minderheit (16,4 Prozent), dass die Assetklasse Hotel vor anderen Assetklassen, insbesondere Retail, aus der Krise kommen wird. Gleichwohl steckt in der Erwartung von rund 52 Prozent der Befragten, dass Hotelrenditen nach Bewältigung der Pandemie und ihrer Folgeeffekte aufgrund der wiederkehrenden Nachfrage und damit einhergehenden Erholung der Hotelmärkte wieder unter Druck geraten werden, einiges an Optimismus, dass die Assetklasse in der Zukunft auch wieder starkes Investoren-Interesse auf sich ziehen wird. Dabei gehen gerade einmal 20,5 Prozent der Befragten davon aus, dass verstärkt in A- und B-Locations investiert und wieder weniger Geld in C- und D-Standorte fließen wird.

„Wir gehen davon aus, dass immer noch viel Liquidität im Markt vorhanden ist und auch Anlagemöglichkeiten insbesondere in den unteren Hotel-Segmenten sowie der Aparthotellerie sucht. Zumindest kurzfristig ist daher in Deutschland nur mit moderaten Preisabschlägen zu rechnen“, sagt Andreas Löcher.

Index spiegelt den Stimmungsabsturz deutlich

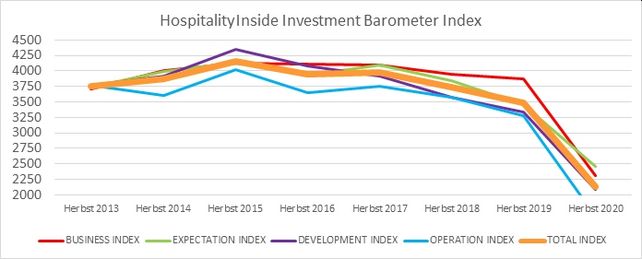

Der Investment BarometerIndex 2020 zeigt einen deutlichen Einbruch zum Vorjahr und fällt von 3.483 auf 2.130 Punkte.

Im Einzelnen betrachtet: Den Blick auf das aktuelle eigene Geschäft zeigt der Business Index. Er bricht um 40,31 Prozent im Vergleich zum Vorjahr ein, beim Blick auf das nächste Halbjahr scheint jedoch Hoffnung auf eine leichte Besserung durch, der Expectation Index sinkt "nur" um 28,7 Prozent.

Die Erwartungen für die Hotel-Branche zeigen ein deutlich schlechteres Bild: Der Development Index fällt um 37,43 Prozent von 3.340 auf 2.090 Prozent, der Operation Index um 49,24 Prozent (von 3.270 in 2019) auf 1.660 Prozent in 2020.

Dass der Blick auf das eigene Geschäft besser ist als die Erwartungen für die Hotellerie, dürfte auch an der niedrigeren Zahl teilnehmender Hoteliers in der aktuellen Umfrage liegen. Sie waren dieses Mal nur mit 37,5 Prozent vertreten, im Gegensatz zu 50 Prozent bei der Umfrage 2019. Berater stellten mit 43 Prozent die größte Gruppe unter den Teilnehmern (2019: 28 Prozent).