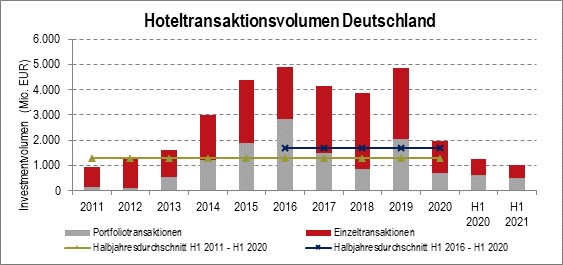

Nach Angaben von Colliers wechselten im ersten Halbjahr 2021 in Deutschland Hotelimmobilien für knapp über eine Milliarde Euro den Besitzer. Das Ergebnis liegt damit 22 Prozent unter dem zehnjährigen Durchschnitt, gleichzeitig ist es das schwächste Halbjahr seit 2013. Dennoch waren die vergangenen drei Monate mit einem Volumen von rund 530 Millionen die stärksten seit Beginn 2020. Der Anteil von Hotelimmobilien am gesamten gewerblichen Transaktionsmarkt liegt derzeit bei 4 Prozent und dementsprechend deutlich unter dem bisherigen Niveau von 6 Prozent.

Erstes Halbjahr 2021: Wieder mehr Hotelimmobilien in Deutschland verkauft

René Schappner, Head of Hotel bei Colliers: „Der Hotelinvestmentmarkt verlässt in kleinen Schritten das Corona-Tal, indem er sich seit April letzten Jahres befunden hat. Die letzten drei Monate waren die transaktionsstärksten seit rund einem Jahr. Dennoch kann man nicht von Normalität sprechen und der Markt für Hotelimmobilien erholt sich langsamer als der gesamte gewerbliche Immobilienmarkt. Das liegt derzeit weniger am mangelnden Investoreninteresse, sondern überwiegend an dem weiterhin schwierigen Finanzierungsumfeld für Hotelimmobilien. Absolute Core-Objekte haben es hier leichter und wurden auch in diesem Quartal wieder gehandelt.“

Große Einzeltickets zurück, Portfolioanteil sinkt

Größte Einzeltransaktion bisher war der Verkauf des Hotelturm am Mailänder Platz in Stuttgart. Für rund 137 Millionen Euro kaufte Union Investment im Forward für ihren offenen Fonds „Uniimmo: Deutschland“ die Hotelentwicklung im Europaviertel. Verkäufer ist der Projektentwickler STRABAG. Zusammen mit der Villa Kennedy in Frankfurt am Main, die für rund 95 Millionen Euro von Conren Land gekauft wurde und einer Transaktion in Berlin von knapp über 100 Millionen Euro, die ein Asset- / Fundmanager zahlte, machen die drei größten Einzeldeals des bisherigen Jahres rund ein Drittel des gesamten Transaktionsvolumens der Assetklasse Hotel aus. Der Anteil von Portfolien betrug im ersten Halbjahr nur rund 26 Prozent gegenüber 43 Prozent in der Vorjahresperiode.

„Größere Tickets sind, trotz des immer noch schwierigen Umfelds, möglich. Derzeit dauern die Prozesse aber länger als noch vor der Corona-Pandemie. Unter anderem eingeschränkte Reiseaktivitäten und längere Finanzierungsprüfungen der Banken haben hierbei eine Rolle gespielt. Dennoch wird von Verkäufern und Investoren weiter an Transaktionen gearbeitet“, erläutert Schappner.

Internationale Investoren kehren nur langsam zurück, Projektentwickler aktivste Verkäufergruppe

Kamen im ersten Quartal noch über 82 Prozent des investierten Kapitals von heimischen Investoren, ist dieser Wert auf das Halbjahr betrachtet leicht auf 79 Prozent gesunken. Internationale Investoren kamen ausschließlich aus dem europäischen Ausland. Auf Verkäuferseite ist das Bild ähnlich. 71 Prozent der Verkäufer waren deutsche Marktteilnehmer.

Projektentwickler waren im ersten Halbjahr 2021 die aktivste Verkäufergruppe mit fast 34 Prozent. Bei den Käufern gibt es keine Branche, die so klar dominiert hat. Die Größten Hotelinvestoren waren aber die Asset- / Fundmanager mit rund 19 Prozent Marktanteil, gefolgt von den Offenen Immobilienfonds / Spezialfonds und Family Offices mit 16 Prozent beziehungsweise 14 Prozent Marktanteil.

4-Sterne Hotels dominieren wie gewohnt, 3-Sterne Häuser verlieren

Traditionell dominieren 4-Sterne Hotels das Transaktionsgeschehen – so auch in diesem Halbjahr. Mit einem Anteil von über 56 Prozent am Transaktionsvolumen sind sie gleichauf mit dem Vorjahreswert. Mit rund 19 Prozent Marktanteil folgen 3-Sterne Unterkünfte. In den vergangenen Vergleichsperioden 2020 und 2019 lag der noch bei über 30 Prozent. Boarding Houses machen 11 Prozent am Transaktionsgeschehen aus.

Core-Produkt war sehr fungibel, Spitzenrenditen bleiben stabil

Etwas über 38 Prozent des Transaktionsvolumens floss im ersten Halbjahr in Core-Produkte. Die in der jüngeren Vergangenheit seltener gehandelten Developments / Refurbishments nehmen mit fast 25 Prozent Marktanteil den zweiten Platz ein. Dahinter folgen mit 20 Prozent Objekte der Risikoklasse Core Plus. Die Spitzenrenditen bleiben weiterhin konstant und reichen von 3,70 Prozent in München bis 4,40 Prozent in Berlin. Da noch nicht allzu viele Transaktionen in der ersten Jahreshälfte stattfanden beruhen die Angaben auf geringeren Fallzahlen.

Dazu führt Schappner aus: „Für Core-Objekte bleibt die Rendite, trotz des herausfordernden Umfelds, stabil. Qualitativ hochwertige Objekte in sehr guten Lagen mit solventen Betreibern, optimalerweise mit guten Drittverwendungsmöglichkeiten, sind am Markt weiterhin sehr fungibel. Auf der anderen Seite waren und sind die meisten Verkäufer nicht bereit große Preisabschläge bei nicht-Core-Objekten hinzunehmen und verschieben daher Prozesse eher in die Zukunft. Obwohl Umnutzungen weiterhin für Investoren interessant sind und durchaus geprüft werden, kam es in den letzten drei Monaten zu keiner marktprägenden Transaktion.“

Ausblick: Stimmung positiver als noch zum Jahresbeginn

Das Investoreninteresse an der Assetklasse Hotel kehrt zunehmend zurück und die Grundstimmung ist positiver als noch zum Jahresbeginn, der von strikten Infektionsschutzmaßnahmen geprägt war. „Auch die Nachfrage nach Value-Add-Objekten bleibt anhaltend hoch, trifft aber noch nicht auf entsprechendes Angebot. Außerdem sollte sich das Finanzierungsumfeld in den nächsten Monaten wieder etwas entspannen. Zudem kehrt auch die Sicherheit bei der Preisfindung zurück, so dass Transaktionen vereinfacht werden. Insgesamt ist aber mit länger dauernden Prozessen zu rechnen, so dass schwerer absehbar ist, wann sich die füllende Produktpipeline in tatsächliche Transaktionen entlädt. Vorausgesetzt im Herbst dieses Jahrs breitet sich das Coronavirus nicht erneut aus, und ein weiterer Lockdown bleibt uns erspart, ist ein Transaktionsvolumen von über zwei Milliarden Euro realistisch“, fasst Schappner zusammen.

JLL: Stimmung auf Hotelmarkt hellt sich moderat auf – Aktivitäten nehmen zu

Mit 28 Transaktionen hat das Transaktionsvolumen am deutschen Hotelinvestmentmarkt im ersten Halbjahr 2021 die 1 Mrd. Euro Marke knapp getoppt, kurz-, mittel- und langfristige Vergleiche zeugen aber von der schwierigen Phase, in der sich der Hotelinvestmentmarkt seit dem Frühjahr 2020 bewegt: minus 19 Prozent im Jahresvergleich, um 40 bzw. 22 Prozent wurde der Fünf- und Zehnjahresschnitt unterschritten.

Das Volumen im zweiten Quartal zeigt ein gewisses Maß an Stabilität: die beiden ersten Vierteljahre haben sich auf einem ähnlichen Niveau eingependelt. Mit 517 Mio. Euro ist im zweiten Quartal immerhin ein leichtes Plus zu notieren. Im Vergleich zum stark durch die Pandemie beeinflussten Vorjahresquartal (Q 2: 260 Mio. Euro) zeigt sich fast eine Verdoppelung des Volumens.

„Die Stimmung am Hotelinvestmentmarkt hellt sich langsam und moderat auf. Gespräche, die wir mit Investoren führen, sind von mehr Optimismus geprägt. Die abwartende Haltung weicht vorsichtig, aber zunehmend sind mehr Aktivitäten mit Blick auf Opportunitäten zu beobachten, Standorte, Objekte und Pächter werden auf ihre Marktfähigkeit hin analysiert “, so Heidi Schmidtke, Managing Director der Hotels & Hospitality Group. Die Hotelexpertin weiter: „Core Immobilien mit bonitätsstarken Pächtern werden sogar weiterhin zu Premium Preisen gekauft. Gerade solche Produkte rufen konkurrierende Interessenten auf den Plan.“

Deutsche Anleger waren für Dreiviertel des Transaktionsvolumens verantwortlich. Bei 23 der insgesamt 28 Transaktionen flossen 750 Mio. Euro. Mit Erleichterung der Reisebeschränkungen kommt auch wieder mehr Kapital ausländischer Investoren nach Deutschland, vorausgesetzt, die Delta-Variante durchkreuzt diese Pläne nicht. Nach nur einer Transaktion in den ersten drei Monaten (77 Mio. Euro) waren es im zweiten Quartal bereits vier Cross-Border Investitionen (188 Mio. Euro).

Immerhin ein Viertel des gesamten Transaktionsvolumens entfiel auf Projektentwicklungen, Hotels als Teil einer Mixed-Use Transaktion erreichten mit 264 Mio. Euro einen nahezu identischen Anteil des Gesamtvolumens (26 %).

Der Großteil des Kapitaleinsatzes ging im ersten Halbjahr auf das Konto institutioneller Anleger die bei neun Transaktionen 419 Mio. Euro investierten. Damit dominierten sie klar das Ranking. Privatinvestoren und Family Offices treten aber zunehmend als Käufer auf (279 Mio. Euro; 4 Transaktionen). Ein Anteil von jeweils 10 Prozent fällt auf Private Equity Käufer und Hotelbetreiber.

22 Einzeltransaktionen kamen auf dem deutschen Hotelinvestmentmarkt bis zur Jahresmitte auf ein Volumen von knapp 522 Mio. Euro, damit lagen sie 17 Prozent unter dem Vorjahresniveau (H1 2020: 632 Mio. Euro; 29 Transaktionen). Die durchschnittliche Größe in beiden Halbjahren (24 in H1 2021 bzw. 22 Mio. Euro in H1 2020) bewegt sich deutlich unter den Kapitaleinsätzen von beispielsweise zuletzt 29 Mio. Euro im Halbjahr 2019.

Zu den größten Einzeltransaktionen im zweiten Quartal 2021 gehörte der Verkauf des zukünftigen Atlantic Hotels Frankfurt, das mit 374 geplanten Zimmern die ersten 20 Geschosse des Hochhausprojektes Messeingang Süd einnehmen wird. Im Rahmen der Veräußerung an die Sparda Bank Hessen wurde die Entwicklung auf den Namen Sparda Bank Tower getauft. Verkäufer war die entwickelnde Gustav Zech Stiftung. Die Fertigstellung ist für 2025 geplant.

Auch der Erwerb des Innside by Melia München Parkstadt Schwabing als Teil der Münchner Highlight Towers durch die Wiener und Schweizer Family Offices Imfarr und SN Holding fiel in das zweite Vierteljahr. Verkäufer war die Commerz Real. Auf das Hotel entfielen etwa acht Prozent des erzielten Kaufpreises für das Gesamtobjekt.

In sechs Portfoliotransaktionen wurden zwischen Januar und Ende Juni knapp 493 Mio. Euro investiert. Bei der gleichen Anzahl an Transaktionen hatte im vergangenen Jahr vor allem die Mehrheitsübernahme von Aroundtown an TLG und damit der Eigentümerwechsel von mehreren Hotels in den ersten Monaten für ein höheres Portfolio- und Gesamtvolumen gesorgt. Entsprechend fällt die durchschnittliche Transaktionsgröße mit rund 82 Mio. Euro aktuell um knapp 20 Prozent niedriger aus als im ersten Halbjahr 2020.

Unter den Portfoliotransaktionen im zweiten Quartal waren:

- Der Projektverkauf des Adina und Premier Inn Hotels Stuttgart Mailänder Platz. Die Immobilie, die künftig ein 260 Zimmer großes Premier Inn und ein 169 Apartments umfassendes Adina beherbergen wird, wurde durch den Entwickler Strabag Real Estate für ca. 137 Mio. Euro an die Union Investment verkauft.

- Die Veräußerung des Holiday Inn, Hotel Indigo und ONE80° Hostels am Alexanderplatz in Berlin. Das Objekt mit 527 Zimmern wurde von Azure Hotels im Rahmen einer Sale- & Lease-Back Transaktion an Schroders verkauft. JLL war auf Verkäuferseite beratend tätig.

- Die als Notverkauf ausgewiesene Transaktion zweier Maritim Hotels in Gelsenkirchen und am Timmendorfer Strand. Maritim hatte diese an die Plaza Hotel Group veräußert.

Heidi Schmidtke erläutert: „Eine rasante Kehrtwende war auf dem Hotelinvestmentmarkt nicht zu erwarten. Immerhin: die Aktivität nimmt zu. Waren Hoteleigentümer Anfang des Jahres noch sehr zögerlich, ihre Immobilie an den Markt zu geben, haben einige unter ihnen die letzten drei Monate genutzt, um eine Kaufpreiseinschätzung im aktuellen Marktumfeld einzuholen und auf deren Basis einen Verkauf in Betracht zu ziehen. Die Ausweitung der staatlichen Unterstützung erlaubt Eigentümern und Betreibern zudem den vollen Fokus auf die Wiedereröffnung der Häuser und damit die Rückkehr zur Erzielung von Leistungsergebnissen. Gleichzeitig werden die neuerlichen Hilfen auch dazu führen, dass eine Welle von Notverkäufen weiterhin nicht zu erwarten ist.“ Die Hotelexpertin weiter: „Mit einer Zunahme betreiberfreier Hotels am Markt beobachten wir die Entstehung zahlreicher neuer Hotel- und hotelähnlicher Konzepte und Marken, gerade in den Bereichen Serviced Apartments, Boutique Hotels und hybrider Living Konzepte.“ In diesem Umfeld und mit der Möglichkeit, bestehende Gebäude zu übernehmen, falle es Neueinsteigern gerade in Märkten mit historisch hohen Eintrittsbarrieren oder bereits ausgeprägtem Hotelangebot leichter, einen Fuß in die Tür zu setzen.

Heidi Schmidtke abschließend: „Einhergehend mit den Wiedereröffnungen der Hotels und der Restart-Prämie der deutschen Regierung zeichnet sich für das kommende Halbjahr zumindest eine Rückkehr zu wieder mehr strukturierten Verkaufsprozessen und damit auch zu mehr Transparenz ab. Mehr Aktivität, ja, aber eine weiter kritische Beleuchtung der Erholungsprognosen, Leistungskennzahlen, Nachhaltigkeit der Mieten und Stärke der Pächter bzw. Betreiber werden den Hotelmarkt insgesamt begleiten.“

Vielleicht auch interessant

The Ascott Limited stellt erste Chelsea-Themensuiten vor

The Ascott Limited baut die Kooperation mit dem FC Chelsea aus und eröffnet erste Themensuiten in Jakarta. Während in Indonesien die Vereinsgeschichte und das Stadionerlebnis im Fokus stehen, ist für 2026 ein markenspezifisches lyf-Hotel direkt an der Londoner Stamford Bridge geplant.

Hyatt eröffnet Kennedy 89 in Frankfurt

Hyatt hat die Eröffnung des Kennedy 89 in Frankfurt am Main bekanntgegeben. Das neue Haus gehört zur The Unbound Collection by Hyatt. Das architektonische Konzept orientiert sich am Geist der frühen 1960er-Jahre und nimmt Bezug auf den Frankfurt-Besuch von John F. Kennedy.

Kaiserslautern bekommt Vier-Sterne-Plus-Hotel

Die Stadt Kaiserslautern schafft die rechtlichen Voraussetzungen für ein neues Hotelprojekt. Damit wird der Weg geebnet, ein seit längerer Zeit ungenutztes Areal für den Tourismus wieder zugänglich zu machen und die regionale Bettenkapazität im gehobenen Segment zu erweitern.

Hotel Remarque in Osnabrück wieder eigenständig

Das Hotel Remarque in Osnabrück kehrt zu seinen Wurzeln zurück. Seit dem 15. Dezember ist die Beschriftung der internationalen Kette Vienna House by Wyndham vom Dach des Gebäudes entfernt. Stattdessen trägt das Haus nun wieder den Namen Hotel Remarque.

Gastgeberwechsel mit kompletter Belegschaft: Arber Hotel am Rothbach öffnet in Bodenmais

In Bodenmais eröffnet am 26. Dezember das Arber Hotel am Rothbach unter der Leitung von Martina Müller. Das Besondere an dem Neustart des ehemaligen Hotels Rothbacher Hof ist die vollständige Übernahme des Teams aus dem früheren Hotel „Zum Arber“.

US-Hotellerie verzeichnet deutlichen Rückgang zum Jahresende

Die US-Hotellerie startet mit einem deutlichen Minus in den Dezember. Während Hurrikan-Folgen und eine sinkende Belegung die landesweiten Kennzahlen drücken, sorgen Sportevents und Kongresse in ausgewählten Städten für punktuelle Zuwächse.

Trofana Royal in Ischgl modernisiert Wellnessbereich

Das 5-Sterne-Superior-Resort Trofana Royal in Ischgl präsentiert zur Wintersaison einen neugestalteten Wellnessbereich. Mit Fokus auf modernes Design, hochwertige Naturmaterialien und eine erweiterte Saunalandschaft investiert das Resort weiter in sein Spa-Angebot.

Europaweites Engagement: So helfen die Teams von Leonardo Hotels

Leonardo Hotels bündelt unter der Initiative „LeoDo“ über 180 soziale Projekte in ganz Europa. Von der Obdachlosenhilfe bis hin zu neuen Aktionen für Geschwister kranker Kinder setzen die Hotelteams auf eigenverantwortliches Engagement als festen Bestandteil der ESG-Unternehmensstrategie.

Steigende Buchungszahlen im Alpenraum bei regionalen Unterschieden

Der Faktencheck von Kohl & Partner und RateBoard zeigt für die Wintersaison 2025/26 im Alpenraum eine solide Ausgangslage. Die Nachfrage liegt über dem Vorjahr, bei deutlich regionalen Unterschieden. Tirol führt bei Auslastung und Wachstum, Südtirol liegt im Mittelfeld, Bayern bleibt zurück.

Neuausrichtung im Schwarzwald: Vier Jahreszeiten am Schluchsee investiert in Sport und Familie

Das Hotel Vier Jahreszeiten am Schluchsee präsentiert nach einem Führungswechsel umfangreiche Neuerungen. Mit einer neuen Sportarena, inklusive Padel-Plätzen, einer großflächigen Kinderhalle und einem mediterranen Restaurantkonzept, setzt der Betrieb auf eine moderne Ausrichtung für Familien und Sportbegeisterte im Schwarzwald.