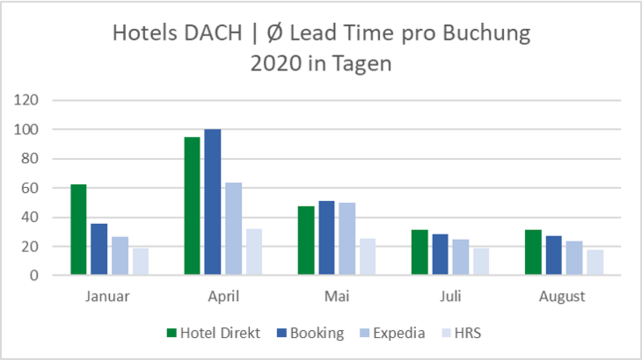

Die Online-Distribution-Experten von HotelNetSolutions in Berlin haben den Einfluss der Corona-Pandemie auf das Online-Buchungsvolumen für Hotels in der DACH-Region untersucht und hierbei besonders mögliche Unterschiede zwischen den Buchungskanälen betrachtet. Ausgewertet wurde der durchschnittlich gebuchte Umsatz pro Monat (nach Buchungstag) über die verschiedenen Kanäle für knapp 2.000 Hotels unterschiedlicher Kategorien vom 15-ZimmerBoutiquehotel bis zum 400-Zimmer-Resort. Alle Hotels nutzen die IBE OnePageBooking und den ChannelManager von HotelNetsolutions.

[Hier den gesamten Trendreport lesen]

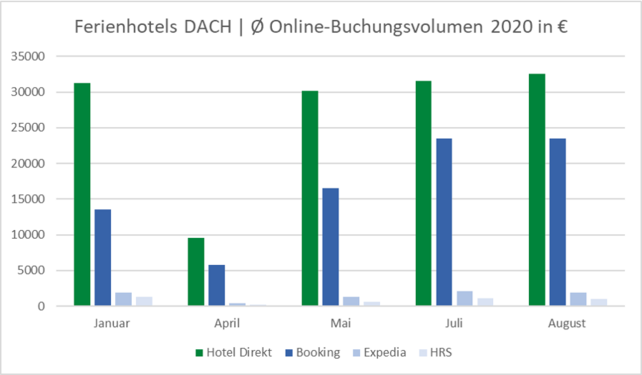

Ferienhotels verzeichneten vor Corona (im Januar 2020) ein Buchungsvolumen von durchschnittlich 31.000 Euro über die eigene Webseite/IBE, und damit fast doppelt so viele Direktbuchungen wie Buchungsumsatz über die OTA (Booking.com 13.500 Euro, Expedia 2.000 Euro, HRS 1.300 Euro).

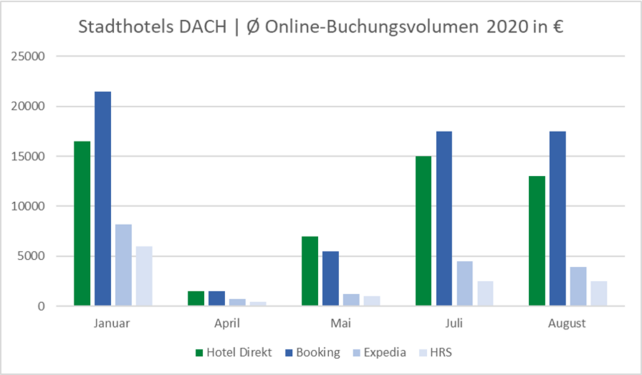

In Stadthotels stellt sich die Ausgangssituation im Januar 2020 im Durchschnitt genau umgekehrt dar: knapp 36.000 Euro OTA – Umsatz (Booking 21.000 Euro, Expedia 8.000 Euro, HRS 6.000 Euro) stehen 16.500 Euro Direktbuchungsvolumen gegenüber.

In allen Hotelkategorien und für alle Buchungskanäle muss für die Monate März und April ein drastischer Rückgang des Buchungsvolumens festgestellt werden. In den Ferienhotels sanken die Direktbuchungen im April 2020 auf knapp 1/3 des JanuarUmsatzvolumens (Ø 9.500 Euro), die OTA-Buchungen z.T. auf weniger als ein Viertel.

Noch härter traf es die Stadthotels, wo über alle Kanäle im April 2020 während des Lockdowns ein Rückgang auf nur noch 8-10 Prozent des Januar-Buchungsvolumens zu verzeichnen ist. Ab Mai 2020 ist eine deutliche Schere in der Entwicklung des Buchungsvolumens zwischen Ferien- und Stadthotels festzustellen. Ursache hierfür sind eindeutig die weltweiten Reisewarnungen der Regierungen und der Run auf Ferienunterkünfte im eigenen Land für die bevorstehenden Sommer- und Herbstferien.

In Ferienhotels steigt das Direktbuchungsvolumen bereits im Mai 2020 wieder fast auf Vor-Corona-Werte (30.000 Euro), und erreicht seither fast jeden Monat den neuen Rekordwert von durchschnittlich 33.000 Euro. Gleichzeitig steigt der Umsatz von Booking.com von durchschnittlich 13.500 Euro auf durchschnittlich 23.500 Euro, während die Umsätze von Expedia und HRS pro Hotel unter Vor-Corona-Werten stagnieren.

Die Stadthotellerie jedoch leidet bis heute unter dem Ausfall fast aller Buchungsgründe. Messen, Großveranstaltungen, Geschäftsreisen, Tagungen, Kongresse finden kaum statt, internationale Besucher können, wollen oder dürfen nicht einreisen.

Eine erste leichte Erholung des Buchungsumsatzes ist hier erst ab Juni 2020 zu verzeichnen. Ab Juli verzeichnen die Stadthotels im Durchschnitt ein Direktbuchungsvolumen, das mit durchschnittlich 13.000 bis 15.000 Euro weiterhin, wenn auch nur leicht, unter dem Vor-Corona-Niveau liegt.

Bemerkenswert für die Stadthotellerie ist, dass die OTA ihren Vorsprung im Buchungsvolumen (Januar 36.000 Euro vs. 16.000 Euro Direktbuchungen) deutlich eingebüßt haben. Im Juli 2020 lag der Vergleichswert bei 24.000 Euro OTA-Buchungen gegenüber 15.000 Euro Direktbuchungen. Alle Werte für Ferien- und Stadthotels sind in den nachfolgenden Diagrammen aufgeführt. Für die Metropolen Wien, München, Berlin und Hamburg sind die Trends recht gegensätzlich und noch einmal separat aufgeschlüsselt.